海外旅行に行く予定なんだけど、あの有名なラウンジってものを体験したいんだ!

Priority Pass(プライオリティパス)がいいわよ!

聞いたことはあるけど、それはなんなの?

世界に広がる1,600+か所の空港ラウンジやレストランが体験できるよ!

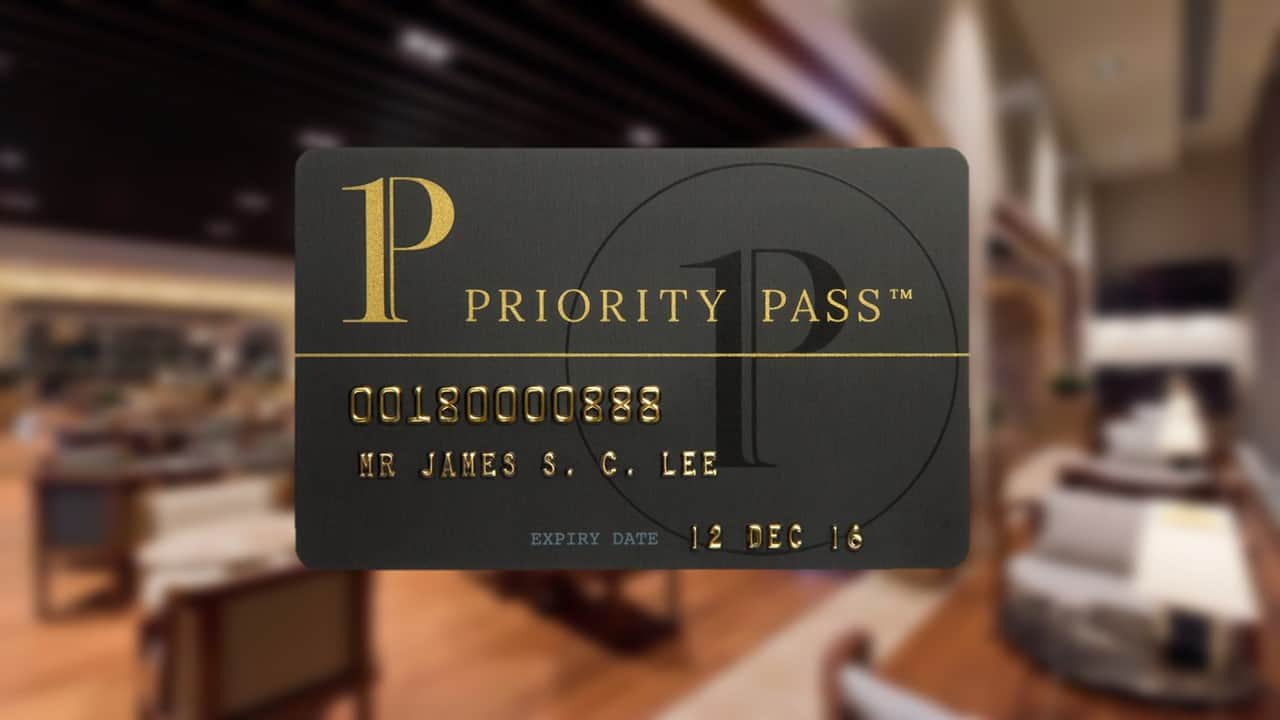

Priority Pass(プライオリティパス)とは

プライオリティパスは、世界中の空港ラウンジやレストランを利用できる会員サービスです。このカードを保有すると140 か国以上の空港にある 1,300 以上のラウンジにアクセス可能です。無料の軽食、ドリンク、Wi-Fi、新聞を提供しており、フライトまでのひとときを快適な空間で充実したひとときをお過ごしいただけます。

プランは3種類でスタンダード(年会費$99で利用時$35)、スタンダードプラス(年会費$329で10回無料でその後利用時$35)、プレステージ(年会費$469で無制限で利用可能)があり、多くのクレジットカードは無制限のプレステージを提供しています。

一昔まではビジネスクラスやファーストクラスに登場する方または航空会社の上級会員の方のみがラウンジが可能でしたが、プライオリティパスの登場で庶民でもラウンジを楽しめるようになりました。

普段特定の航空会社を利用しない方、LCCなどを多く利用する方、海外旅行に多く行く方でラウンジを楽しみたい方はプライオリティパスがおすすめです。

特に海外旅行や出張がある方におすすめね!国内になると特典が限られてしまわ!

楽天プレミアムカード

楽天が提供する楽天プレミアムカードは楽天市場での買い物が4倍、旅行がよりお得になるプレミアムカードです。プライオリティパスで空港ラウンジを利用できたり、旅行保険が付帯していたりと、旅行を快適にするサービスが充実しています。

最近楽天は「楽天モバイル」に積極的に投資を行っているため、その他部門での改悪が現在進行形で行われています。例プライオリティパスの年間利用可能回数が無制限から年5回、楽天証券の還元率が1%から0.5%、楽天市場での買い物も還元率が100円につき1ポイントから1回あたりのカード利用ごと(お買い物ごと)

楽天を日々利用している方で年に数回海外旅行や国内旅行を楽しむ方におすすめ

- 年会費:11,000円

- 還元率:1%

- 国際ブランド:VISA、Mastercard、JCB、Amex

- PPランク:プレステージ会員(無制限利用可能)

- PP年会費:無料

- 海外保険・障害・疾病治療費用:300万円

- 備考:2025年から年間利用可能回数が無制限から年5回に解約

- 年5回の制限があるが、最安値でプライオリティパスを運用可能

セゾンゴールドアメリカンエキスプレスカード

セゾンゴールドアメリカンエクスプレスカードは、セゾングループの特典とアメリカン・エクスプレスの特典を併せ持つゴールドカードです。特に海外旅行においてその真価を発揮し、プライオリティ・パスを利用した空港ラウンジの利用や充実した旅行保険など、快適な旅行を支援するサービスが豊富に揃っています。

本カードも以前改悪があり、セゾンマイルクラブ(年4,400円)に加入するとショッピングで貯まる永久不滅ポイントが、自動でJALマイルへ移行され合計で1.125%還元を受けることができました。現在は年9,900円に変更となりました。

特におすすめなのが年会優遇型のカードで、カード年会費無料でPP年会費のみ支払い運用する方法です。

- 年会費:11,000円(*インビテーションにより無料の場合もあり)

- 還元率:0.75%

- 国際ブランド:Amex

- PPランク:プレステージ会員(無制限利用可能)

- PP年会費:11,000円

- 海外保険・障害・疾病治療費用:300万円

- 備考:カード年会費優遇型のインビテーションを受けると年会費を無料にできる

私はセゾンパールアメックスを使っていたら、優遇のオファーが来たわ!

- 優待型であれば最安値でプライオリティパスを無制限で運用できる

セゾンプラチナアメリカンエキスプレスカード

セゾンプラチナアメリカンエクスプレスカードは、セゾンカードとアメリカン・エキスプレスが共同で発行するハイグレードのクレジットカードです。永久不滅ポイントまたはJALマイルが貯まりやすく、海外旅行保険や空港ラウンジサービスなど、ゴールド以上に充実した特典が魅力です。

本カードも以前改悪があり、セゾンマイルクラブ(無料)に加入するとショッピングで貯まる永久不滅ポイントが、自動でJALマイルへ移行され合計で1.125%還元を受けることができました。現在は年5,500円に変更となりました。(年会費22,000+マイルクラブ費5,500=27,500円)

特におすすめなのが年会優遇型のカードで、カード年会費無料でプライオリティパスも無料で発行し運用する方法です。(セゾンプラチナビジネスカードを利用しているとインビテーションが来る可能性が高いとのことです。)

- 年会費:22,000円(*インビテーションにより無料の場合もあり)

- 還元率:0.75%

- 国際ブランド:Amex

- PPランク:プレステージ会員(無制限利用可能)

- PP年会費:無料

- 海外保険・障害・疾病治療費用:300万円

- 備考:カード年会費優遇型のインビテーションを受けると年会費を無料にできる

- セゾンプラチナビジネスカード(初年度無料・その後2.2万円)でJALマイルを貯めながら、通常の優待型のインビを待ちたい方

ビューゴールドプラスカード

ビューゴールドプラスカードは、JR東日本が発行するゴールドカードです。JR東日本のサービスを頻繁に利用する方におすすめで、えきねっとやモバイルSuicaなどの利用でポイントが貯まりやすく、貯まったポイントはSuicaにチャージしたり、JR東日本グループのサービスで利用したりすることができます。

ボーナス特典が魅力で年間150万円利用することで8,000ポイントの還元(通常5,000+ボーナス3,000)、年間200万円利用することで11,000ポイントの還元(通常5,000+ボーナス6,000)、年間400万円利用することで、17,000ポイントの還元(通常5,000+ボーナス12,000)となります。

えきねっとで東京ー金沢の新幹線eチケットを購入すると2,806円相当のポイント還元が受けられるため、4回往復すると年会費がペイできてします。

- 年会費:11,000円

- 還元率:通常0.5%、Suicaオートチャージ1.5%、モバイル定期券6%、モバイルグリーン券または新幹線eチケット10%

- 国際ブランド:JCB

- PPランク:プレステージ会員(無制限利用可能)

- PP年会費:年間400万円(税込)以上の方無料

- 海外保険・障害・疾病治療費用:50万円

- 備考:年間400万円(税込)以上利用しなければ発行不可

- JR東日本または新幹線をよく利用する方(新幹線eチケット10%)

400万円は少しハードルが高いなぁ・・それならJALかANAカードはどうなんだろう?

JALカード プラチナ

JALカード プラチナカードは、JALと三菱UFJニコス株式会社が提携して発行するプラチナカードです。JALのサービスを頻繁に利用する方におすすめで、航空券購入や機内販売などの利用でポイントが貯まりやすく、貯まったマイルは特典航空券やJAL Payとしても利用可能です。

JALグループの飛行機を利用したときにもらえるマイル数は、予約クラスによって異なり、飛行機搭乗時にもらえるマイルは「区間マイル(距離) × 積算率」で計算されます。先得のような早割料金の航空券では積算率が低く、正規料金では積算率が高くなります。

ツアープレミアムに無償で加入でき、正規料金等同様のマイル数が貯まるオプションを設定可能です。

- 年会費:34,100円

- 還元率:通常1%、特約加盟店2%、航空券・ツアー4%(アドオン)

- 国際ブランド:JCB、Amex

- PPランク:プレステージ会員(無制限利用可能)だがJCBの場合「お食事」「リフレッシュ」「休憩」は2024年10月31日20時以降本対象外となり、ラウンジのみ利用可能

- PP年会費:無料

- 海外保険・障害・疾病治療費用:200万円

- 備考:JAL最高位のカード

- JAL便をよく利用する方で最大限の還元を受けたい方(アドオン含め4%)

ANA VISA プラチナプレミアムカード

ANA VISA プラチナプレミアムカードは、ANAマイレージクラブと三井住友カードが提携して発行するANA最上級のクレジットカードです。ANAグループ便の搭乗で多くのマイルが貯まりやすく、世界中の空港ラウンジ利用やコンシェルジュサービスなど、充実した特典が魅力です。

ANAグループ便のご搭乗の度に、通常のフライトマイルに加え、区間基本マイレージの区間基本マイレージ×クラス・運賃倍率×50%を積算するためANA便に頻繁に乗る方におすすめです。

またプライオリティパスでのラウンジ利用も可能ですが、通常上級会員のみ入出可能なANAの国内線ラウンジを無料で利用可能です。(SFC修行等なしで国内ラウンジを利用可能)

- 年会費:88,000円

- 還元率:通常1.5%、マイルプラス加盟店2%、航空券・ツアー2%

- 国際ブランド:VISA

- PPランク:プレステージ会員(無制限利用可能)

- PP年会費:無料

- 海外保険・障害・疾病治療費用:500万円

- 備考:ANA最高位のカード

- ANA便をよく乗る方で最大限の還元を受けたい方(3.5%)

- SFC修行なしで国内ラウンジと海外ではPP提携ラウンジを利用したい方

これは世界中を飛び回る方にはおすすめのカードね!

住信SBIネット銀行プラチナデビットカード

住信SBIネット銀行プラチナデビットカードは、住信SBIネット銀行が発行する高機能なデビットカードです。海外旅行保険やショッピング保障保険など、さまざまな保険が付帯しているほか、スマートフォンやタブレットの保険も利用できます。

Global Data Roaming by FLEXIROAMにも対応していて、約150の国で1年間に1回、3GB・15日間を上限に、無料でインターネット接続をご利用いただけます。(別途SIMカード申し込み必要)

本カードを保持することで住信SBIネット銀行のスマプロランクを一気にランク4までアップグレードすることができます。それによりATM利用回数や振込手数料が月20回無料となります。

- 年会費:11,000円

- 還元率:通常1%

- 国際ブランド:Mastercard

- PPランク:プレステージ会員(無制限利用可能)

- PP年会費:無料

- 海外保険・障害・疾病治療費用:700万円

- 備考:年3回まで無料、以降$35/回

- 住信SBIネット銀行ユーザーで年数回海外旅行に行く方におすすめ

コメント